المراجعة والمحاسبة في هنغاريا

مستشارك

ألينا مارينيتش

كبير مستشاري الأعمال

المحاسبة في هنغاريا هي تخصصنا، ومع سنوات من الخبرة في خدمة مؤسسات متنوعة، بالإضافة إلى خبرة موظفينا، نحن قادرون على حل أي مهام مهنية بأقصى فائدة لعملائنا.

نظرًا لأن المحاسبة الذاتية تستغرق الكثير من الوقت، ومن المكلف الحفاظ على محاسب بدوام كامل، يمكننا أن نقدم لك خدمات لمرة واحدة ودعم محاسبي احترافي كامل لشركتك.

الموظفون المؤهلون الذين هم على استعداد لإدارة الحسابات والمحاسبة الضريبية لشركتك الأجنبية وكذلك التعاون مع مراجعي الحسابات المستقلين ومع السلطات الضريبية في الدول الأخرى الموجودة تحت تصرفك.

Accounting in Hungary: General Information for Companies

وفقًا للقانون C لعام 2000 المتعلق بالمحاسبة، يجب على الشركات المسجلة في المجر الاحتفاظ بالسجلات المحاسبية التي تعكس وضع الشركة بشكل شامل ودقيق، حيث تعد هذه السجلات الأداة الرئيسية للمعرفة والإدارة والتحكم.

يجب إعداد السجلات المحاسبية والتقرير المالي باللغة المجرية.

بصفتها دولة عضو في الاتحاد الأوروبي، تخضع المجر لمتطلبات المحاسبة والمراجعة وإعداد التقارير المالية المنصوص عليها في اللوائح والتوجيهات الأوروبية على النحو المطبق في القوانين واللوائح الوطنية

على وجه الخصوص، يجب على الشركات المجرية إعداد بياناتها المالية وفقًا للمعايير الدولية لإعداد التقارير المالية.

يجب على جميع الكيانات الاقتصادية المجرية الاحتفاظ بسجلات القيد المزدوج.

يجب على الشركات الاحتفاظ بحسابات جميع الأنشطة الاقتصادية، والتي يجب إظهار تأثيرها على الأصول والخصوم، وكذلك على الأرباح في التقرير المالي.

يجب أن يعطي التقرير المالي صورة حقيقية وعادلة للوضع المالي وأداء الكيان الاقتصادي، بما في ذلك أي تغييرات تحدث فيه.

اعتمادًا على مبلغ صافي عائدات المبيعات السنوية وإجمالي الميزانية وعدد الموظفين وحدودهم، يسمح للشركات المجرية بإعداد أنواع مختلفة من التقارير المالية:

- الحساب السنوي،

- الحساب السنوي المبسط

- الحساب السنوي الموحد،

- تقرير مبسط.

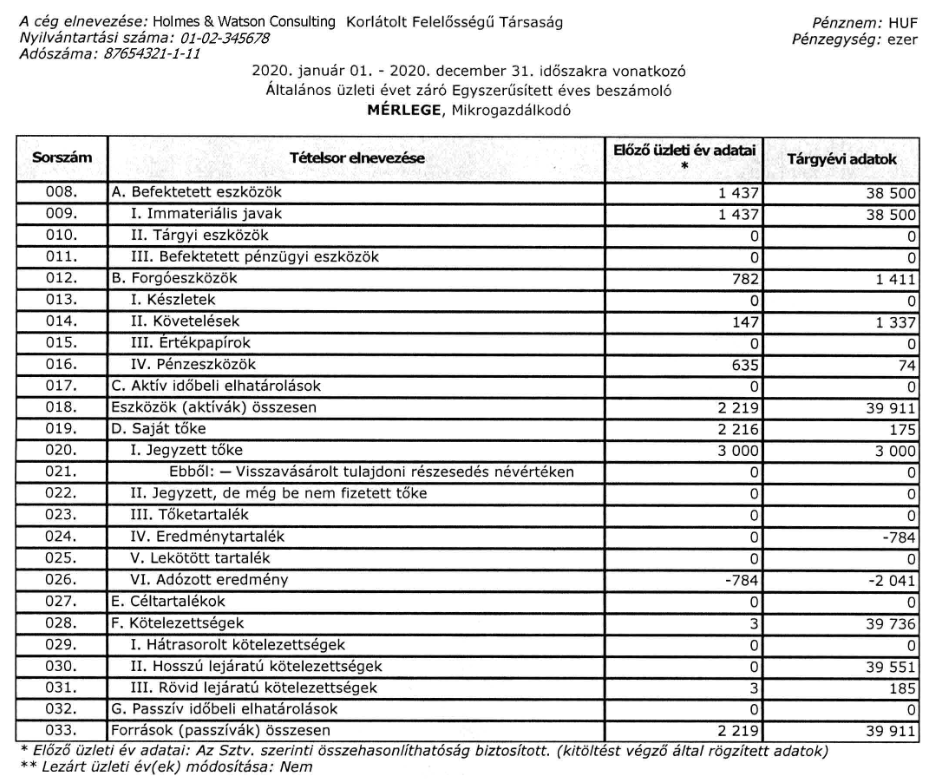

تتضمن الحسابات السنوية عادة ما يلي:

- الميزانية العمومية.

- حساب الربح والخسارة,

- ملاحظات على الحسابات،

- تقرير التدقيق، إذا لزم الأمر،

- والتقرير السنوي .

يجوز للكيانات الاقتصادية إعداد حساب سنوي مبسط إذا كان اثنان من المؤشرات الثلاثة التالية ذات الصلة بالحجم، في تاريخ الميزانية العمومية لسنتين ماليتين متتاليتين، لا يتجاوزان الحدود المبينة أدناه:

- لا يتجاوز إجمالي الميزانية العمومية 1.200.000.000.000 فورنت هنغاري (حوالي 3.280.000 يورو);

- لا يتجاوز صافي إيرادات المبيعات السنوية 2.400.000.000.000 فورنت هنغاري (حوالي 6.560.000 يورو);

- أن لا يتجاوز متوسط عدد الموظفين في السنة المالية 50 شخصاً.

يمكن للشركات التي تستوفي اثنين من الحدود الثلاثة التالية إعداد تقرير سنوي مبسط:

- إجمالي الميزانية العمومية أقل من 500.000.000 فورنت هنغاري (حوالي 1.365.000 يورو);

- صافي الإيرادات السنوية أقل من 1.000.000.000.000 فورنت هنغاري (حوالي 2.735.000 يورو)؛ أو

- متوسط عدد الموظفين خلال سنة العمل هو 50.

يتكون التقرير المبسط من الميزانية العمومية المبسطة وبيان الأرباح والخسائر.

ننصحك أن تطلب من المستشار الخاص بك تحديد نوع التقرير المالي الذي يجب إعداده لشركتك.

لا تكون مراجعة المستندات المحاسبية قانونية إذا تم استيفاء الشرطين التاليين:

- لم يتجاوز صافي المبيعات السنوية للشركة 300.000.000 فلوران هنغاري (حوالي 820.000 يورو) في متوسط السنتين الماليتين السابقتين للسنة المالية قيد المراجعة، و

- لم يتجاوز متوسط عدد العاملين بالشركة في السنتين الماليتين السابقتين للسنة المالية محل المراجعة 50 شخصاً.

كما يرجي الاتصال بمستشارك حول ضرورة التدقيق وحجم البيانات المالية.

نقدم خدمات المحاسبة التالية في هنغاريا:

- فحص المستندات المقدمة للتأكد من اكتمالها والامتثال للأنشطة التجارية للشركة.

- تشكيل مجموعة من الوثائق الداعمة التي سيتم تقديمها للمدقق؛ لأرشيف الشركة؛

- التقييم الأولي للنتيجة المالية والتنبؤ بمبلغ الالتزامات المتعلقة بضريبة الشركات وضريبة القيمة المضافة وغيرهم؛

- إعداد الحسابات وتكوين بيان الأرباح والخسائر والميزانية العمومية وفقًا للمعايير الدولية لإعداد التقارير المالية وتشريعات الشركات؛

- إعداد وتقديم البيانات المحاسبية بناءً على المستندات الداعمة المقدمة؛

- بناءً على طلب العميل الإضافي:

- الاحتفاظ بالسجلات المحاسبية للشركة مع تقديم نتائج مالية مؤقتة على أساس شهري أو ربع سنوي أو نصف سنوي.

Сonsolidated Financial Statements

لا يُطلب من الشركة المجرية الأم إعداد حسابات سنوية موحدة عن السنة المالية إذا كان اثنان من المؤشرات الثلاثة التالية، في تاريخ الميزانية العمومية خلال سنتين متتاليتين تسبقان السنة المالية الحالية، لا يتجاوزان الحدود التالية:

- لا يتجاوز إجمالي الميزانية العمومية 6.000.000.000.000 فورنت هنغاري (حوالي 16.400.000 يورو);

- لا يتجاوز صافي إيرادات المبيعات السنوية 12.000.000.000.000 فورنت هنغاري (حوالي 32.800.000 يورو);

- ولا يتجاوز متوسط عدد الموظفين في السنة المالية 250 شخصا.

كما نقدم أيضًا خدمات إعداد البيانات المالية الموحدة لمجموعة من الشركات، إذا كان ذلك مطلوبًا وفقًا للقانون C لعام 2000 بشأن المحاسبة أو وفقًا لطلبك.

عند إعداد البيانات المالية الموحدة، إذا لزم الأمر، يمكنك أيضًا استخدام خدماتنا لمراجعة عمليات الشركات التابعة المسجلة في ولايات قضائية أخرى.

مواعيد التقديم النهائية

عادة ما تتزامن السنة المالية مع السنة التقويمية. ومع ذلك، بموجب قانون المحاسبة، يجوز للأشخاص الخاضعين للضريبة ممارسة السلطة التقديرية في اتخاذ قرار بشأن تشغيل سنة مالية تختلف عن السنة التقويمية، خاصة إذا كانت خصائص التشغيل معقولة.

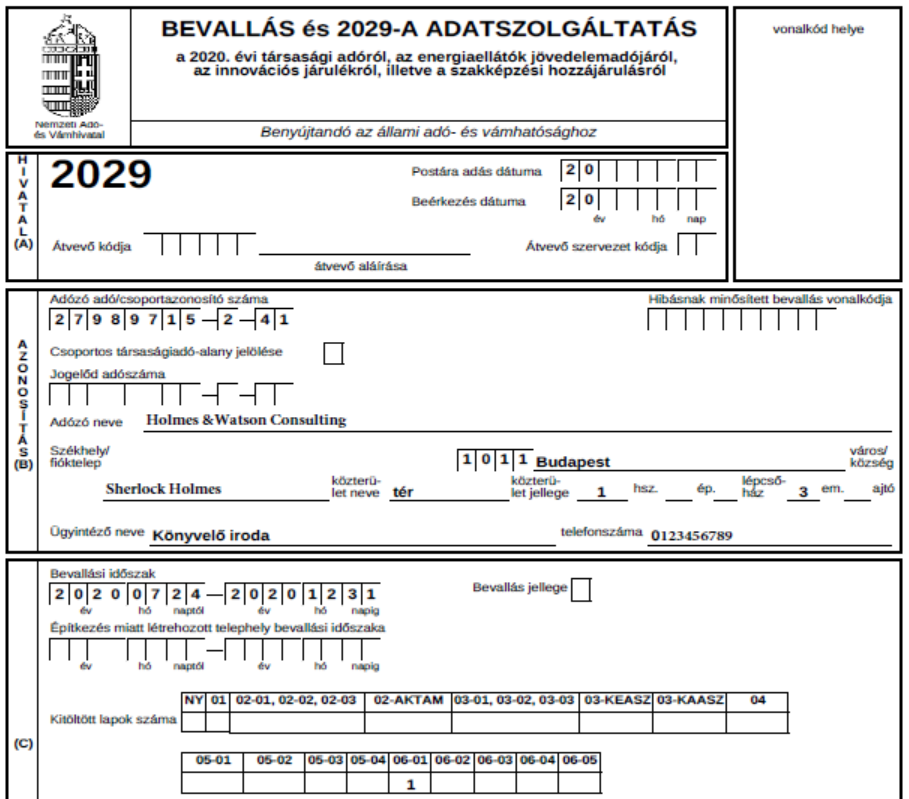

يجب تقديم الحسابات السنوية والإقرار الضريبي للشركات من قبل دافعي الضرائب الذين يعملون وفقًا للسنة التقويمية بحلول 31 مايو من العام التالي للسنة الضريبية. في حالة اختيار دافعي الضرائب لسنة عمل غير السنة التقويمية، يجب تقديم الإقرار حتى اليوم الأخير من الشهر الخامس الذي يلي اليوم الأخير من السنة الضريبية.

يخضع الإيداع المتأخر لحسابات الشركة لرسوم الإيداع المتأخر.

يُنصح بالرجوع إلى مستشارك من أجل توجيهك بشأن المواعيد النهائية الفردية لشركتك لتقديم تاريخ استحقاق حسابات الشركة.

Tax Filing Requirements

تخضع الدخول المتأتية من هنغاريا وخارجها للأشخاص المقيمين الخاضعين للضريبة للضريبة.

يتعين على الشركات الأجنبية التي تمارس أنشطة ريادة الأعمال في مباني في هنغاريا أن تدفع ضريبة على دخلها المستمد من أنشطتها التجارية التي تتم في مباني في هنغاريا.

معدل الضريبة على الشركات هو 9٪ من القاعدة الضريبية الإيجابية.

نحن على استعداد لمساعدتك في إعداد حسابات الأرباح المقدرة للسنة الحالية وكذلك تقييم الالتزامات الضريبية لضريبة الشركات والضرائب الأخرى.

لتحديد العبء الضريبي للشركة، نوصي باستشارة مستشار ضريبي

VAT Returns

ومن الضروري أيضًا مراعاة المسائل المتعلقة بضريبة القيمة المضافة. في معظم بلدان الاتحاد الأوروبي، بما في ذلك المجر، لا تنشأ التزامات تسجيل ضريبة القيمة المضافة طالما أن حجم المبيعات في البلد أقل من عتبة التسجيل، وهي 12.000.000 فرنك هنغاري (حوالي 32.800 يورو). وفي الوقت نفسه، يمكن التسجيل بالمبادرة.

المعدل العام لضريبة القيمة المضافة في المجر هو 27%.

يجب تقديم إقرارات ضريبة القيمة المضافة بشكل شهري. ومع ذلك، اعتمادًا على حد القيمة، قد يكون تكرار التقارير سنويًا أو ربع سنويًا.

في حالات عدم تقديم و/أو التأخر في تقديم إقرارات ضريبة القيمة المضافة، قد يتم فرض عقوبة افتراضية.

إذا لم تعد شركتك المجرية بحاجة إلى التسجيل في ضريبة القيمة المضافة بسبب تغيير في اتجاه النشاط، أو بسبب إنهاء النشاط، أو لأي سبب آخر، فإننا نقدم أيضًا خدمات إلغاء تسجيل الشركة في ضريبة القيمة المضافة وفقًا مع تشريعات الشركات والضرائب المجرية الحالية.

How Can Our Hungary Accountants and Auditors Help?

نقدم مجموعة شاملة من الخدمات تشمل إعداد التقارير المحاسبية والضريبية ومراجعة الحسابات وتقديمها للسلطات العامة الهنغارية. بالاضافة الى دعم إداري كامل لمكاتب عملائنا في هنغاريا، كل ذلك مدعوم بخبرتنا في خدمات المحاسبة في هنغاريا وخدمات مراجعة الحسابات في هنغاريا

بفضل وجودنا الخاص في المجر منذ عام 2018، اكتسبنا ممارسة فريدة من نوعها للتعاون المباشر في قضايا شركات عملائنا مع المؤسسات الحكومية.

Consult with Experts Before You Begin

نظرًا لأن المجر لا تنتمي إلى ولايات قضائية خارجية، والشركة المجرية ملزمة بتقديم التقارير ودفع الضرائب على أساس منتظم وفقًا للإجراءات التي ينص عليها القانون، قبل البدء في تسجيل شركة مجرية، نوصيك بالحصول على المشورة من المحامين ومدققي الحسابات فيما يتعلق بالإدارة اللاحقة للشركة.

الرسوم الأساسية لخدماتنا

| خدمات | سعر[1] |

| خدمات محاسبية شهرية | |

| إعداد وتقديم إقرار نظام تبادل معلومات ضريبة القيمة المضافة

إعداد ميزان المراجعة |

بدءًا من 200 يورو

بدءًا من 250 يورو |

| خدمات محاسبية ربع سنوية | |

| إعداد وتقديم إقرار ضريبة القيمة المضافة | بدءًا من 400 يورو |

| سنويًا خدمات المحاسبة | |

| إعداد وتقديم التقرير السنوي | بدءًا من 1.200 يورو |

| تدقيق قانوني | 100-350 يورو لكل ساعة عمل |

| خدمات إضافية | |

| لتسجيل ضريبة القيمة المضافة | 1.200 يورو |

| إلغاء التسجيل في ضريبة القيمة المضافة | 1.200 يورو |

| الاستشارات والتواصل مع المراجعين والجهات الحكومية | 100-350 يورو لكل ساعة عمل |

[1] يظهر السعر بدون ضريبة القيمة المضافة. معدل ضريبة القيمة المضافة في الإمارات العربية المتحدة – 5%.